2021年小规模疫情免税政策(2021年小规模疫情免税政策是什么)

【政策运用】小规模纳税人增值税免征点从月10万元提高到15万元_百度...

法律分析:2021年3月5日,李克强总理在《政府工作报告》中明确提出“将小规模纳税人增值税起征点从月销售额10万元提高到15万元”。

就在3月的最后一天,财政部和国家税务总局同步发布11号公告与5号公告,为小规模纳税人带来了好消息,将增值税免征点从每月10万元上调至15万元,这一政策从2021年4月1日起实施至2022年12月31日。此举对小企业而言是重大利好,彰显了国家在后疫情时代扶持小企业发展的决心。

近期,财政部和国家税务总局联合发布重要公告,调整了小规模纳税人增值税免征点,从每月10万元提升至15万元,这一政策将从2021年4月1日起实施至2022年12月31日。此举旨在助力小企业在后疫情时期的稳定发展,体现了国家对小微企业扶持的决心。政策依据包括11号公告和5号公告。

正面回答小规模纳税人起征点变化历程:小规模纳税人增值税起征点从月销售额10万元提高到15万元;对小微企业和个体工商户年应纳税所得额不到100万元的部分,在现行优惠政策基础上,再减半征收所得税;延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%。

小规模纳税人税收优惠政策2021

增值税:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。城市维护建设税:小规模纳税人城市维护建设税最高减征50%。印花税: 小型企业、微型企业与金融机构签订的借款合同免征印花税。

政策内容:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。这一政策相比之前的月销售额10万元起征点有了显著提高。

小规模纳税人增值税免征政策:根据财政部和税务总局的通知,自2021年4月1日至2022年12月31日,将小规模纳税人的增值税起征点从原有的月销售额10万元提高至15万元。在此期间,月销售额不超过15万元的增值税小规模纳税人将享受免征增值税的优惠。

2021年小规模纳税人税收优惠政策

增值税:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。城市维护建设税:小规模纳税人城市维护建设税最高减征50%。印花税: 小型企业、微型企业与金融机构签订的借款合同免征印花税。

法律分析:小规模季度不超过45万免征增值税。自2021-202131,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税;小规模3%减按1%。

年小规模纳税人税收优惠政策主要包括以下三项:月销售额15万元以下免征增值税:政策内容:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。这一政策相比之前的月销售额10万元起征点有了显著提高。

相关政策因为疫情还没有结束,所以2021年小规模纳税人优惠政策,仍然是延续了原来的《关于实施小微企业普惠性税收减免政策的通知》(以下简称通知)。不过有一点变化比较明显,那就是国务院将月销售额10万元以下的小规模纳税所得额起征点上调到15万。很多政策还在原有的基础上进行了补增。

年小规模纳税人税收优惠政策主要包括以下几个方面:增值税优惠 对于小规模纳税人来说,其年应税销售额不超过一定金额,可享受到增值税的优惠政策。具体来说,小规模纳税人可以在一定的税收优惠政策范围内免征增值税或者征收较低的增值税税率。

根据《财政部、税务总局关于实施小微企业普惠性税收减免政策的通知》之一规定:对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。

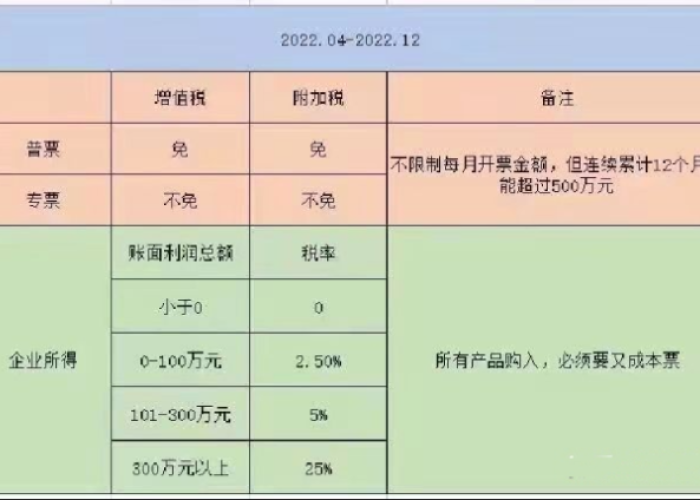

小规模开普票免税政策

小规模纳税人自2023年起,普通发票的税率调整为1%。若月度开票额不超过10万元或季度不超过30万元,普通发票可享受免征增值税的优惠。超出该限额的普通发票则需按1%的税率征税。此外,小规模纳税人若开具3%的增值税专用发票,即视为放弃免税政策,需按3%的税率申报和缴纳税款。

二:月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。注:如果是季度申报则是季度销售额不超过30万,免增值税。(前提都是是开普票,专票不参与免征)。

关于增值税,目前政策规定,小规模纳税人每个月开具的普通发票金额在10万元以内,季度30万元,年度120万元以内,均可以免征增值税。但是,对于采用定期定额征收方式的个体工商户,免税额度每月只有3万元,即每月开具的普通发票金额在3万元以内才可以免征增值税和个人所得税。

另外,小规模纳税人的营业税方面,如果当月的实缴总额不超过3万元,也可以免税。对于增值税,现有的政策是每个月普票开具金额在10万元以内,季度30万,年度120万以内,都可以免增值税。

年小规模纳税人的季度免税额度为30万元。财政部、税务总局公告2023年的规定,自2024年起,小规模纳税人一个季度的免税额度为30万元(含本数),且该优惠政策仅适用于开具普通发票(普票)的情况。如果开具的是增值税专用发票(专票),则不享受免税优惠,需要按照1%或3%的税率全额征税。

2021年疫情税收优惠政策

1、年小规模纳税人的五大优惠政策如下:延续疫情期间增值税减税政策:具体内容:在疫情期间,国家将小规模纳税人的税率从3%降低到了1%,2021年继续延续这一政策,具体的恢复到原来税率的时间待定。目的:减轻小规模纳税人的税收负担,给予企业喘息的机会。

2、法律分析:小规模纳税人每个月15万元,免征增值税的;继续执行3%减按1%优惠政策。除湖北省外,小规模纳税人3%减按1%,优惠时间:2021年1月1日-2021年12月31日。湖北省,小规模纳税人2021年1月-3月继续执行免征增值税政策,4月1日-12月31日与其他省份一样,执行3%减按1%优惠政策。

3、疫情期间小型微利企业所得税优惠政策 小型微利企业的含义是指符合财政部、税务总局规定的可以享受小型微利企业优惠政策的居民企业。

4、小规模纳税人增值税免征政策:根据财政部和税务总局的通知,自2021年4月1日至2022年12月31日,将小规模纳税人的增值税起征点从原有的月销售额10万元提高至15万元。在此期间,月销售额不超过15万元的增值税小规模纳税人将享受免征增值税的优惠。

5、年税收优惠政策月销售额在十万以下的小微企业增值税的减免。对金融机构与小型企业微型企业签订的借款合同免征印花税。

6、法律分析:小规模纳税人,月销售额15万以下(含本数)的增值税小规模纳税人,免征增值税,开始实施时间为2021年4月1日,截止时间为2022年12月31日。小规模纳税人发生增值税应税销售行为,季度销售额未超过45万元的,免征增值税。

疫情期间增值税优惠政策

增值税税率1%是针对小规模纳税人的一种特殊税收优惠政策的增值税税率。以下是关于增值税税率1%的详细解释:税率定义 增值税税率1%:这是针对小规模纳税人的一种特殊税收优惠政策,在特定时期内(如疫情期间),原本适用3%征收率的小规模纳税人,可以减按1%的征收率缴纳增值税。

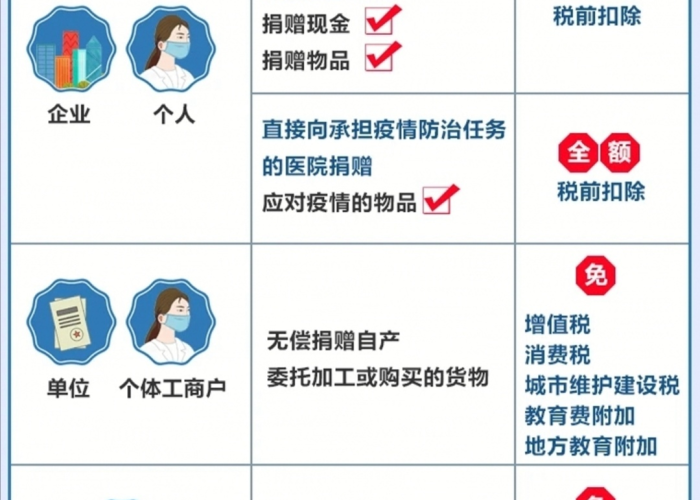

法律分析:适用3%征收率的小规模纳税人减免增值税。疫情防控重点保障物资生产企业可以按月申请全额退还增值税增量留抵税额。运输疫情防控重点保障物资收入免征增值税及附加。公共交通运输服务、生活服务、快递收派服务收入免征增值税及附加。

纳税人提供公共交通运输服务、生活服务及居民必需生活物资快递收派服务收入免征增值税;对疫情防控重点物资生产企业扩大产能购置设备允许企业所得税税前一次性扣除;对卫生健康主管部门组织进口的直接用于防控疫情物资免征关税。

上述可以抵扣的进项税额应取得合法有效的增值税扣税凭证。如果根据这个规定来看,固定资产的进项税额可以留到征税时抵扣。但这个前提是改变用途时,对于时间性的免税政策目前尚不明确,建议咨询主管税务机关是否允许。

发表评论

暂时没有评论,来抢沙发吧~