疫情防控的优惠政策(疫情防控优惠政策落实促进企业发展情况)

我国在对应新冠疫情时采取的主要财政政策有哪些?

对于新冠肺炎患者(包括确诊和疑似患者)发生的医疗费用,在基本医保、大病保险、医疗救助等按规定支付后,个人负担部分由财政给予补助。患者个人无需提出补助申请,在就诊或出院结算费用时,医疗机构将自动扣除需由基本医保、大病保险、医疗救助和财政承担的部分。

所谓积极的财政政策,就是扩张性的财政政策,即增加政府支出来扩大社会总需求。包括增加政府购买、增加政府转移支付、降低税率。所谓稳健的货币政策,是指根据经济变化的征兆来调整政策取向,当经济出现衰退迹象时,货币政策偏向扩张;当经济出现过热时,货币政策偏向紧缩。

财政部门及时出台一系列财税政策,对新冠肺炎患者、参加防治工作的医务人员和防疫工作者、受疫情影响的职工等实施补助补贴或税收优惠,对疫情防控重点保障企业贷款给予财政贴息,对受疫情影响较大的行业企业实施减税降费等措施。

新冠肺炎疫情对经济短期冲击巨大,重新将经济拉回正轨,宏观政策必须加码,其中积极的财政政策要更加积极有为,而稳健的货币政策要更加灵活适度,配合财政刺激拉动需求。

财政政策是政府通过变动税收和支出,来影响总需求进而影响就业和国民收入的政策。具体来说,当经济萧条时,政府可以采取扩张性财政政策,通过增加政府支出、减税等手段来刺激总需求,促进经济增长。例如,在新冠疫情期间,多国政府都推出了大规模的财政刺激计划,以减轻疫情对经济的冲击。

这是国家的财政政策,但每个省都有自己的政策以及一些相应的补贴,就比如我们著名的武汉这个城市,这个省就是说给的补贴是非常棒的,如果你得到了新冠肺炎这个病,那么如果确诊的话,这个政府是全部都给你报销治疗费用的,不需要你花任何的一分钱。

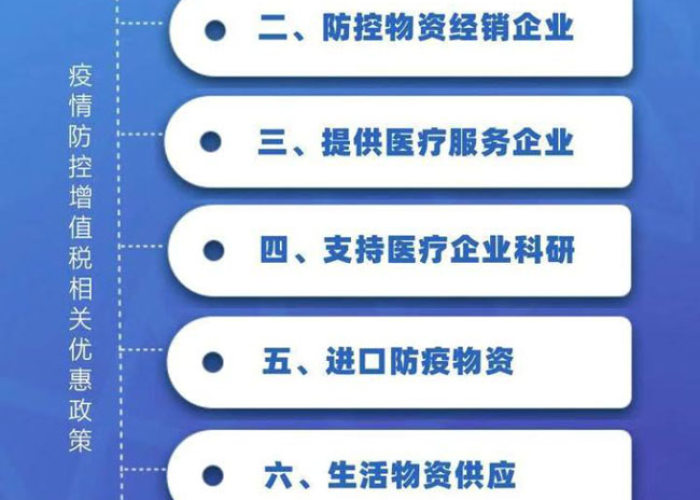

支持新冠肺炎疫情防控税收优惠政策有哪些?

1、取得政府规定标准的疫情防止临时性工作补助和奖金免征个人所得税;个人取得单位发放的预防新冠状病毒感染肺炎的医药防护用品等免征个人所得税。

2、新冠肺炎疫情防控税收优惠政策指引汇编 支持防护救治 取得政府规定标准的疫情防治临时性工作补助和奖金免征个人所得税 【享受主体】 参加疫情防治工作的医务人员和防疫工作者 【优惠内容】 自2020年1月1日起,对参加疫情防治工作的医务人员和防疫工作者按照政府规定标准取得的临时性工作补助和奖金,免征个人所得税。

3、参与疫情防治工作者可免征个税。对于参与疫情防控的医务工作者及相关防疫人员,将发放一定的工作补助和奖金,并且所取得的补助及奖金都会免征个人所得税。捐赠新冠肺炎疫情物资可享受税费减免政策。

4、凡直接向承担疫情防治任务的医院捐赠用于应对新冠肺炎疫情的物品的,应妥善保管、自行留存对方开具的捐赠接收函。关于个人捐赠扣除问题 个人根据9号公告规定享受全额税前扣除政策时,应当按照《财政部?税务总局关于公益慈善事业捐赠个人所得税政策的公告》(2019年第99号)规定办理税前扣除。

5、国家应对新冠疫情出台的税收优惠政策主要是由支持物资供应、支持公益捐助、支持复工复产、支持防护救治四个方面共12项政策组成。

疫情一线人员晋升职称的优惠政策

1、抗疫一线医务人员享有特殊政策,能免考高级卫生专业技术资格,提前一年申报高一级职称。政策有效期至2026年。一线医务人员,指在疫情关键时期,按照政府安排、卫生部门调度或医疗机构指令,直接参与新冠肺炎防控与救治,且与确诊或疑似病例直接接触的医护人员。

2、抗疫一线医务人员可享受免考高级卫生专业技术资格的政策,并有权提前一年申报高一级职称。 这一政策的有效期限定至2026年,旨在对在疫情关键时期直接参与新冠肺炎防控与救治的医务人员给予特殊支持。

3、优惠政策有:初级职称人员可提前一年晋升中级职称、中级及以上职称人员申报高一级职称免于一次业务考试,受省部级以上表彰奖励的,可不受年限限制直接申报高一级职称评审。开辟疫情防控一线医务人员进入事业单位编制绿色通道。

4、以上政策优惠措施每人享受一次。 在职称评审标准方面,抗疫表现被视为重要内容。 在岗位聘用上,优先考虑参加疫情防控的一线专业技术人员,评审服务流程也将得到优化。 晋升岗位等级时,参加疫情防控的一线专业技术人员不受本单位岗位结构比例限制。

5、河北省针对一线人员实施的职称免考政策,对于初级职称的有效期为3年,而中级及以上职称则享有5年的免考优惠。 根据《国务院关于支持参加抗击新冠肺炎疫情一线人员福利待遇的决定》,一线抗疫人员享受的职称免考期限至少为3年,最长可达7年。这一期限由政府部门确定,并且不同地区可能会有所差异。

疫情期间税收减免优惠政策有哪些?

捐赠新冠肺炎疫情物资可享受税费减免政策。在疫情发生以来,各界社会人士纷纷都伸出了援手,把来自海外的多批医疗物资,直接送往至疫情一线地区,为了支持公益热心者的捐赠工作,国家对此也出台了相应的税费减免政策,对于捐赠疫情防控的进口物资,可免征进口关税和进口环节的增值税、消费税。

延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%,用税收优惠机制激励企业加大研发投入,着力推动企业以创新引领发展。对金融机构与小型企业、微型企业签订的借款合同免征印花税,延期到2023年12月31日。

疫情期间的税收减免优惠政策 关于支持防护救治方面的税收减免优惠政策。其一,对于参加疫情工作者所取得的工作补助及奖金将免征个人所得税;其二,对于企业、单位所下发的有关预防新型肺炎病毒感染的药品、防护用品等实物,免除个人所得税。关于支持物资供应方面的税收减免优惠政策。

南京市推出了《“同心抗疫携企同行”助企纾困二十项举措》,专门针对住宿餐饮业,包括免税和资金补助等措施,以缓解疫情对酒店行业的影响。

新冠肺炎疫情防控有哪些税收优惠政策?

取得政府规定标准的疫情防止临时性工作补助和奖金免征个人所得税;个人取得单位发放的预防新冠状病毒感染肺炎的医药防护用品等免征个人所得税。

参与疫情防治工作者可免征个税。对于参与疫情防控的医务工作者及相关防疫人员,将发放一定的工作补助和奖金,并且所取得的补助及奖金都会免征个人所得税。捐赠新冠肺炎疫情物资可享受税费减免政策。

关于支持防护救治方面的税收减免优惠政策。其一,对于参加疫情工作者所取得的工作补助及奖金将免征个人所得税;其二,对于企业、单位所下发的有关预防新型肺炎病毒感染的药品、防护用品等实物,免除个人所得税。关于支持物资供应方面的税收减免优惠政策。

政策主要聚焦于减轻中小企业的财务压力,包括减免第一季度房产税和城镇土地使用税,以及延长社保费缴纳期限等措施。据统计,这项政策预计将惠及省内众多符合条件的中小微企业、个体工商户及自然人,预计减免金额可达9亿元。

发表评论

暂时没有评论,来抢沙发吧~