2021年疫情税收优惠政策(2021年疫情税收有没有减免政策)

2021年小规模纳税人税收优惠政策是什么

年小规模纳税人税收优惠政策主要包括以下三项:月销售额15万元以下免征增值税:政策内容:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。这一政策相比之前的月销售额10万元起征点有了显著提高。

年小规模纳税人税收优惠政策详解:增值税减免政策 全额免征:年应税销售额不超过6万元的小规模纳税人,可以享受增值税全额免征政策。减半征收:年应税销售额超过6万元但不超过100万元的小规模纳税人,其中超过6万元但不超过10万元的部分,可以减半征收增值税。

对于小规模纳税人来说,其年应税销售额不超过一定金额,可享受到增值税的优惠政策。具体来说,小规模纳税人可以在一定的税收优惠政策范围内免征增值税或者征收较低的增值税税率。这种优惠政策的实施有助于小规模纳税人降低税负,提高经营活力。

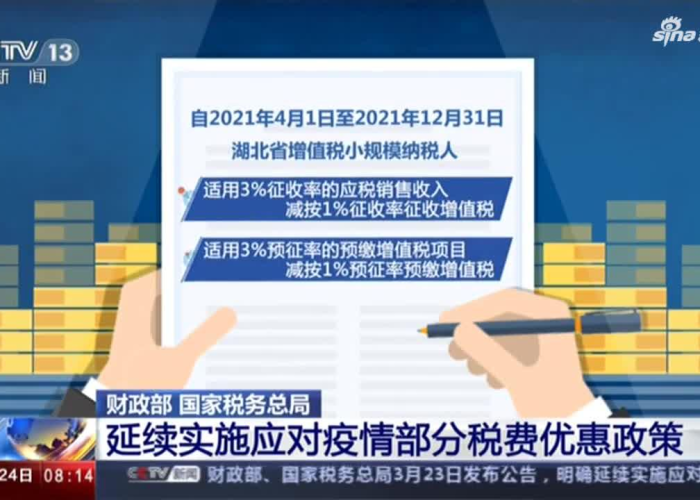

2021年疫情税收优惠政策

1、法律分析:小规模纳税人,月销售额15万以下(含本数)的增值税小规模纳税人,免征增值税,开始实施时间为2021年4月1日,截止时间为2022年12月31日。小规模纳税人发生增值税应税销售行为,季度销售额未超过45万元的,免征增值税。

2、政策内容:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。这一政策相比之前的月销售额10万元起征点有了显著提高。

3、年小规模纳税人的五大优惠政策如下:延续疫情期间增值税减税政策:具体内容:在疫情期间,国家将小规模纳税人的税率从3%降低到了1%,2021年继续延续这一政策,具体的恢复到原来税率的时间待定。目的:减轻小规模纳税人的税收负担,给予企业喘息的机会。

4、第一条 《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)规定的税收优惠政策,执行期限延长至2021年12月31日。

5、小规模纳税人增值税免征政策:根据财政部和税务总局的通知,自2021年4月1日至2022年12月31日,将小规模纳税人的增值税起征点从原有的月销售额10万元提高至15万元。在此期间,月销售额不超过15万元的增值税小规模纳税人将享受免征增值税的优惠。

6、疫情期间小型微利企业所得税优惠政策 小型微利企业的含义是指符合财政部、税务总局规定的可以享受小型微利企业优惠政策的居民企业。

疫情期间小型微利企业享受哪些税收优惠政策?

1、此外,一次性吸纳就业补贴也是一项重要政策。补贴对象包括吸纳登记失业半年以上人员就业且签订1年以上劳动合同并按规定缴纳社会保险的企业;2020年春节期间(截至2月9日)开工生产、配送疫情防控急需物资的企业;招用毕业年度高校毕业生并签订1年以上劳动合同的中小微企业。补贴标准由省级人社、财政部门确定。

2、小型微利企业在预缴和汇算清缴企业所得税时均可享受优惠政策,享受政策时无需备案,通过填写企业所得税纳税申报表相关栏次,即可享受。

3、对小微企业和个体工商户迟弊年应纳税所得额不到100万元的部分,在现行优惠政策基础上,再减半征收所得税。延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%,用税收优惠机制激励企业加大研发投入,着力推动企业以创新引领发展。

4、疫情期间,国家出台了多项减免政策来支持企业和个人。这些政策主要包括社保费减免、租金减免、税收减免以及贷款支持等。社保费减免方面,针对中小微企业和大型企业等参保单位,实施了不同幅度的社保费用减免措施,以减轻企业的负担。

5、一)增值税增值税小规模纳税人免征增值税。享受主体:增值税小规模纳税人。优惠内容:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税,适用3%预征率的预缴增值税项目,暂停预缴增值税。享受条件:小规模纳税人适用3%的征收率或预征率。

税收优惠政策

小规模纳税人、小型微利企业和个体工商户可以享受“六税两费”的减半征收优惠,包括资源税、城市维护建设税、房产税、城镇土地使用税、印花税、耕地占用税、教育费附加和地方教育费附加。对于在职职工人数在30人及以下的企业,可以暂时免征残疾人就业保障金。

增值税税收优惠政策包括免征增值税、减征增值税、加计抵减增值税、即征即退以及地方性优惠政策等。

地方税收优惠政策包括企业所得税优惠、营业税优惠、个人所得税优惠、城建税优惠、房产税优惠等。税收优惠政策的内容多样,具体分为以下几种: 免税,指对某些特殊纳税人和征税对象免征全部税款。 减税,指对某些特殊纳税人和征税对象免征部分税款。

- 小微企业定义为年利润不超过300万元、员工不超过300人、总资产不超过5000万元的企业。 个人所得税(针对经营所得)优惠:- 个体工商户的年应纳税所得额不超过200万元的部分,可享受个人所得税减半征收的优惠。- 个人分红所得税依然按照20%的税率缴纳。

税收优惠,指的是国家在税法和行政法规中,对特定企业或课税对象给予减轻或免除税负的措施。其本质是政府通过税收制度,根据特定目标,采取激励与照顾政策,以减轻纳税人负担,补贴特定活动或纳税人。这不仅是一种经济干预手段,也是国家政策的体现。

发表评论

暂时没有评论,来抢沙发吧~