疫情期间简易征收税率(疫情期间简易计税有优惠政策吗)

税率是3是不是所有产品都属于简易征收?

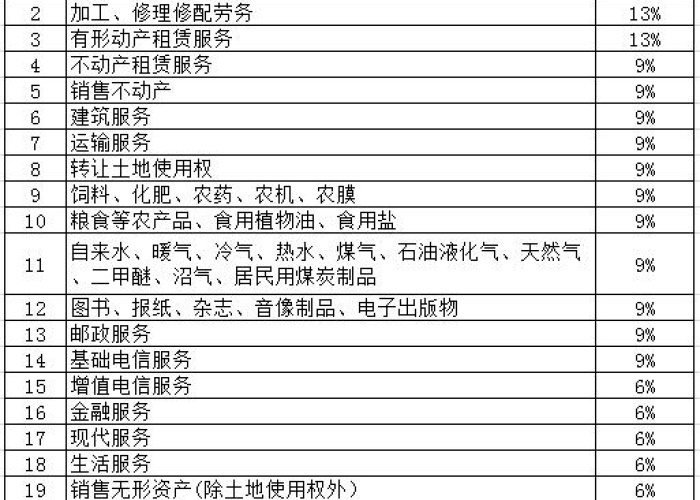

1、%是征收率,不是税率。如果是小规模纳税人,那么不管销售任何物品,征收率都是3%(目前疫情期间,小规模纳税人征收率为3%的,减按1%征收率)。如果是一般纳税人,对于符合简易征收规定并选择适用简易计税方法的项目,则是按照3%征收率计算缴纳增值税的,不得抵扣进项税额。

2、以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含粘土实心砖、瓦)。 用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。 自来水。 商品混凝土(仅限于以水泥为原料生产的水泥混凝土)。

3、小规模纳税人销售应税货物,征收率为3%,目前减按征收率1%征收率,所以,小规模纳税人销售白酒、烟等,按照1%开具发票,税率栏填写“1%”。3%(或者1%),都属于简易征收。

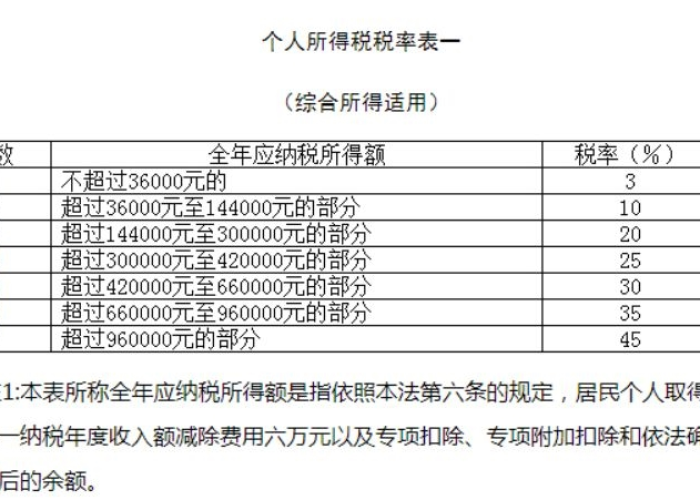

4、简易计税税率是3%、5%。小规模纳税人采用简易征税方法,征收率一般为3%,不得抵扣进项税额。小规模纳税人转让其取得的不动产,按照5%的征收率征收增值税。小规模纳税人出租其取得的不动产(不含个人出租住房),按照5%的征收率征收增值税。

5、明确答案:3%简易征收是一种税收征收方式,主要针对小规模纳税人。在这种征收方式下,纳税人可以按照销售额的3%的税率简易计算应纳税额,而不采用一般的增值税计算方式。这种方式主要是为了简化税收征管流程,降低小规模纳税人的税务成本。

6、简易征收,主要是针对增值税一般纳税人因行业特性无法获取原材料或货物的增值税进项发票,导致按标准税率核算增值税应纳税额时税负过高的情况而设立的一种特殊征收方式。简易征收旨在通过简化税制来减轻纳税人负担,维护企业间的公平竞争环境。简易征收主要分为三类征收率项目:3%,4%,6%。

建筑服务增值

1、综上所述,建筑服务按完工百分比法确认收入后,增值税的处理需遵循明确的纳税义务确定原则,并根据款项收到的时间和政策变更进行相应的税款缴纳和调整,以确保符合税法规定,避免税务风险。

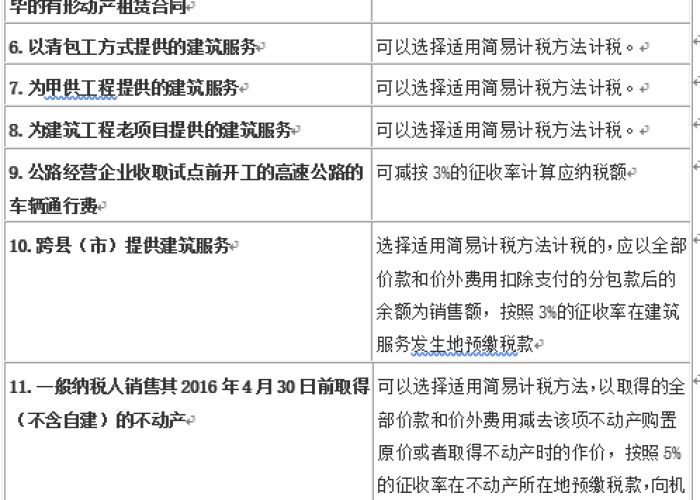

2、建筑服务增值税的征收情况如下:一般纳税人:提供建筑服务时,若采用一般计税方法,税率为9%。但一般纳税人也有选择适用简易计税方法的权利,此时征收率会降低至3%。小规模纳税人:其建筑服务的征收率固定为3%。但在特定时期,如疫情期间,小规模纳税人的征收率有所调整。

3、一般纳税人可以提供建筑服务并开具3%的增值税专用发票。详细解释如下:对于一般纳税人来说,其提供的建筑服务属于应税服务,因此可以开具相应的增值税专用发票并收取相应的税款。在我国税务政策规定中,建筑服务属于应税服务之一,相应的增值税专用发票上应注明相应的税率。

4、增值税建筑服务是指为建筑物、构筑物等不动产提供建筑、修缮、安装等服务时所产生的增值额,需要缴纳的增值税。下面详细解释这一概念:在建筑行业中,增值税建筑服务主要涉及到建筑项目的施工、设计、勘察、监理等方面。当这些服务被提供时,会产生一定的增值额,即服务所产生的价值增加值。

3%减按1%征收是什么意思

小规模纳税人按照3%的税率减按1%的税率计算增值税,是在特定时期内的优惠政策。计算过程中,首先按照销售额和3%的税率计算出应纳税额,然后再按照1%的税率对应纳税额进行减免。享受这一优惠政策时,小规模纳税人需要密切关注相关政策法规的变化,确保合规操作,并按照规定的其他要求进行申报和缴纳税款。

由于通知中用的是“减按1%征收率”,而不是“减按1%”,所以,这时征收率3%变成了“征收率1%”,所以含税价与不含税价换算时,就与3%征收率没有关系了。

即2023年1月1日至12月31日期间,小规模纳税人月销售额10万及以下的,直接免征增值税。需要大家注意的是,这个优惠包括3%和5%,但只适用于普票,开专票不享受免税。 小规模纳税人适用3%征收率的应税销售收入,2023年没有延续免税的优惠,改为了减按1%征收率征收增值税。

%减按1%征收增值税计算方法为,增值税应纳税额=含税销售额/(1+3%)*1%。增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。

普通发票税率1%和3%有什么区别

1、普票税率1%和3%的区别主要体现在以下几个方面:使用范围:1%的税率通常适用于一些特定行业或特定条件下的纳税人,比如农业、服务业等,以及符合特定条件的小规模纳税人。而3%的税率则更广泛地适用于其他行业的一般纳税人,包括制造业、建筑业等。

2、使用范围不同:普票1个点主要适用于纳税人,普票3个点主要适用于小规模纳税人。纳税人和小规模纳税人是按照其纳税规模的不同而划分的,两者的纳税政策和税负也有所不同,因此使用的票据也不同。开票限额不同:普票1个点的开票限额为100万元,普票3个点的开票限额为10万元。

3、普通发票税率1%和3%的主要区别在于适用范围和优惠政策。1%的税率通常适用于简易征收的货物和劳务,而3%的税率适用于一般纳税人销售货物和劳务,以下为税率1%和3%的主要区别:纳税人类型和销售额:1%的税率主要适用于小规模纳税人,特别是年销售额不超过100万元的纳税人。

4、普通发票税率1%和3%的主要区别体现在使用范围、开票限额以及纳税政策方面。使用范围:1%的税率主要适用于纳税人中的小规模纳税人,在销售货物或提供应税劳务、服务时使用。而3%的税率则广泛应用于其他一般纳税人所开具的增值税普通发票。

5、税率1%和3%的差异主要体现在以下几个方面: 适用对象不同:1%的税率通常适用于一般纳税人,而3%的税率则专门针对小规模纳税人。一般纳税人和小规模纳税人根据其营业规模的大小进行区分,相应的税收政策和税负也有所区别,因此所使用的税率也不一样。

6、收票单位接收的增值税专用发票,无论是1%还是3%的税率,其本质区别在于税率不同,进而影响进项税额的抵扣。 以不含税金额100元为例,3%税率的专用发票,购货方可以抵扣的进项税额为100元乘以3%,即3元;而1%税率的专用发票,则可以抵扣100元乘以1%,即1元。

小规模纳税人税率是多少

年小规模纳税人的增值税征收率为1%。具体来说,对于月销售额10万元以下的增值税小规模纳税人,免征增值税。如果发生应税销售行为,月销售额超过10万元,但季度销售额未超过30万元,免征增值税。若季度销售额超过30万元,则对全部销售额按1%的征收率征收增值税。

小规模普票税率是1%。小规模纳税人自2023年起,普通发票的税率调整为1%。若月度开票额不超过10万元或季度不超过30万元,普通发票可享受免征增值税的优惠。超出该限额的普通发票则需按1%的税率征税。此外,小规模纳税人若开具3%的增值税专用发票,即视为放弃免税政策,需按3%的税率申报和缴纳税款。

年小规模纳税人的税率是1%。根据相关政策,自2023年1月1日至2027年12月31日,对于增值税小规模纳税人,其适用3%征收率的应税销售收入将减按1%征收率征收增值税。这一政策旨在支持小微企业和个体工商户的发展,减轻其税收负担。

疫情期间增值税优惠政策

1、增值税小规模纳税人征收率调整: 对增值税小规模纳税人适用3%征收率的应税销售收入,暂减按1%征收率征收增值税。

2、税收减免政策则涵盖了多个领域。例如,参加疫情防治工作的医务人员和防疫工作者取得的临时性工作补助和奖金,以及单位发给个人用于预防疫情的药品、医疗用品和防护用品等实物,都可以免征个人所得税。此外,还有针对增值税、企业所得税等税种的减免措施。

3、根据财政部税务总局公告2020年第8号规定,对纳税人提供生活服务取得的收入,免征增值税。这里的生活服务包括了文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务和其他生活服务六大类。

4、疫情期间增值税税收的优惠政策 对纳税人运输疫情防控重点保障物资取得的收入单位和个体工商户将自产、委托加工或购买的货物无偿捐赠用于应对疫情的,免征增值税及城市维护建设税、教育费附加、地方教育附加。

5、一)增值税增值税小规模纳税人免征增值税。享受主体:增值税小规模纳税人。优惠内容:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税,适用3%预征率的预缴增值税项目,暂停预缴增值税。享受条件:小规模纳税人适用3%的征收率或预征率。

发表评论

暂时没有评论,来抢沙发吧~