2020年疫情减免增值税政策(2020年疫情减免增值税政策解读)

疫情减按1%政策

疫情期间的增值税小规模纳税人3%减按1%征收率政策会继续执行,增值税免税政策会做部分调整。法律依据:《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》 第五条 对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

疫情期间小规模纳税人增值税的优惠政策 在2022年3月31日前,小规模纳税人继续享受减按1%征收率征收增值税的优惠;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

其中,自2021年4月1日至2021年12月31日,湖北省增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

【法律分析】因为疫情原因,国家出台的税收优惠政策,允许小规模纳税人减按一个点开具发票,包括专票在内,都可以开具一个点的发票。1个点指的是增值税1%,这种票说明是小规模纳税人开出来的,小规模纳税人可以选1%或3%。

适用3%征收率的小规模纳税人减免增值税。其中湖北省小规模纳税人,适用3%征收率的,免征增值税,湖北省以外的小规模纳税人,减按1%征收率征收增值税。疫情防控重点保障物资生产企业可以按月申请全额退还增值税增量留抵税额。

《财政部税务总局关于延续实施应对疫情部分税费优惠政策的公告》规定增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

2020年疫情期间增值税部分免税政策

对纳税人运输疫情防控重点保障物资取得的收入,免征增值税。对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

法律分析:适用3%征收率的小规模纳税人减免增值税。其中湖北省小规模纳税人,适用3%征收率的,免征增值税,湖北省以外的小规模纳税人,减按1%征收率征收增值税。疫情防控重点保障物资生产企业可以按月申请全额退还增值税增量留抵税额。

对纳税人提供电影放映服务取得的收入免征增值税。从事二手车经销的纳税人销售其收购的二手车,由原按照简易办法依3%征收率减按2%征收增值税,改为减按0.5%征收增值税。

疫情期间税收优惠政策2020

1、法律分析:适用3%征收率的小规模纳税人减免增值税。疫情防控重点保障物资生产企业可以按月申请全额退还增值税增量留抵税额。运输疫情防控重点保障物资收入免征增值税及附加。公共交通运输服务、生活服务、快递收派服务收入免征增值税及附加。

2、法律分析:《疫情防控期间税费优惠政策和征管服务措施汇编》 自2020年1月1日起,疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额。

3、疫情期间的税收减免优惠政策 关于支持防护救治方面的税收减免优惠政策。其一,对于参加疫情工作者所取得的工作补助及奖金将免征个人所得税;其二,对于企业、单位所下发的有关预防新型肺炎病毒感染的药品、防护用品等实物,免除个人所得税。关于支持物资供应方面的税收减免优惠政策。

4、年,中国政府推出了一系列税收优惠政策,旨在支持受疫情影响的企业和个人。其中,增值税小规模纳税人成为重要受益对象。自2020年3月1日至12月31日,湖北省内的增值税小规模纳税人,其应税销售收入适用3%征收率的部分,将被免征增值税。

5、疫情防控重点保障物资生产企业可以按月申请全额退还增值税增量留抵税额。自2020年1月1日起,疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额。

小规模纳税人在疫情期间免税吗

小规模纳税人的增值税税率是3%,疫情期间1%。根据《国家税务总局关于小规模纳税人免征增值税征管问题的公告》相关规定,按月纳税的小规模纳税人如果月销售额超过15万元,季度销售额超过45万,需要就销售额全额计算缴纳增值税。

疫情阶段性免征增值税。所有单独经营公共租赁住房的单位,均可享受免征增值税的优惠政策,可延续至2023年12月31日。自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项日,暂停预缴增值税的哦。

年4月1日至2022年12月31日,小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。

疫情期间的增值税小规模纳税人3%减按1%征收率政策会继续执行,增值税免税政策会做部分调整。法律依据:《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》 第五条 对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

小额纳税人税收优惠政策包括:增值税之“月销售额15万元以下免税政策”;增值税之“疫情期间1%征收率政策”;六税二费减征优惠。课税主体是课税客体的对称。亦称“纳税人” 或“纳税义务人”。税法规定的负有纳税义务、直接向政府缴纳税款的自然人和法人。

疫情期间增值税优惠政策

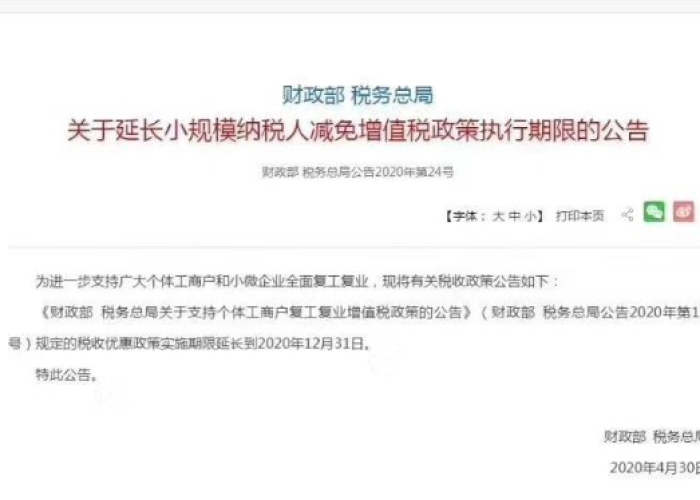

1、第一条 《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)规定的税收优惠政策,执行期限延长至2021年12月31日。

2、法律分析:适用3%征收率的小规模纳税人减免增值税。其中湖北省小规模纳税人,适用3%征收率的,免征增值税,湖北省以外的小规模纳税人,减按1%征收率征收增值税。疫情防控重点保障物资生产企业可以按月申请全额退还增值税增量留抵税额。

3、疫情期间小规模纳税人增值税的优惠政策 在2022年3月31日前,小规模纳税人继续享受减按1%征收率征收增值税的优惠;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

4、疫情期间增值税税收的优惠政策 对纳税人运输疫情防控重点保障物资取得的收入单位和个体工商户将自产、委托加工或购买的货物无偿捐赠用于应对疫情的,免征增值税及城市维护建设税、教育费附加、地方教育附加。

发表评论

暂时没有评论,来抢沙发吧~