疫情减免个税(疫情个人所得税减半征收)

下列关于疫情期间税收优惠的说法,正确的是()。

【答案】:D 选项A,企业从事国家重点扶持的公共基础设施项目的投资经营的所得,自项目取得第一笔生产经营收入所属纳税年度起,第一年至第三年免征企业所得税,第四年至第六年减半征收企业所得税。

【答案】:ABC 选项ABC表述正确;选项D表述错误,对由于减免增值税和消费税而发生退税的,可同时退还已征收的城市维护建设税。但对出口产品退还增值税、消费税的,不退还已缴纳的城市维护建设税。故选ABC。

选项C:对按照去产能和调结构政策要求停产停业、关闭的企业,自停产停业次月起,免征城镇土地使用税。

选项 A:对个人所有的“非营业用房”(主要指居民住房),免征房产税;对个人拥有的营业用房或出 租的房产,不免征房产税。

最新优惠政策:个税(部分)免征、减免!

1、年个人所得税的优惠政策主要包括股息红利免税政策、一系列减免项目和扣除政策等,可以在个人所得税中扣除的项目主要有“三险一金”缴存等。具体来说:股息红利免税政策:持股超过1年:持有挂牌公司股票超过1年的个人,其股息红利暂免征税。

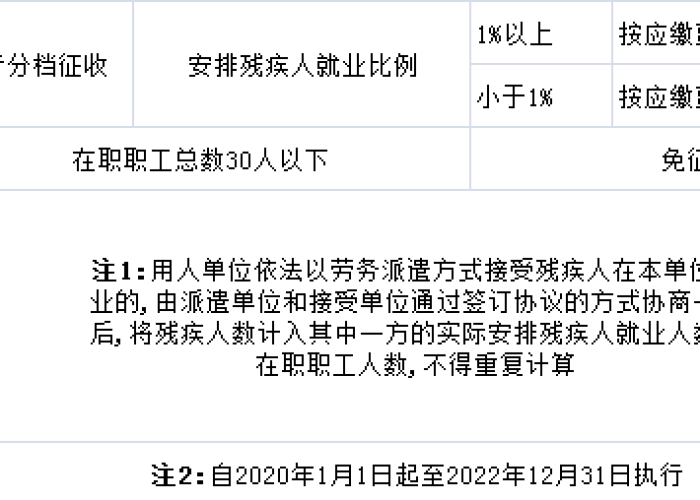

2、年应纳税所得额在200万元以内的个体工商户,享受个人所得税减半征收政策。 注册在税收园区的个体工商户,年营业额120万元以下,可享受增值税和个税免征优惠,实际综合税率接近0。综合税收优惠政策 除了增值税和个人所得税,个体工商户还能享受附加税、印花税等减免。

3、万个体户免个人所得税。个体工商户在2022年1月1日至2022年12月31日期间,如果年应纳税所得额不超过100万元的部分,可以在现行优惠政策基础上减半征收个人所得税。这项优惠政策不区分征收方式,无论是查账征收还是核定征收,个体户都可以享受。在预缴税款时就可以直接享受这一优惠。

4、股息红利免税政策:持有挂牌公司股票超过1年的个人,股息红利暂免征税。持股1个月至1年内的,股息减半征税,税率20%。 减免项目:非工资薪金性质的补贴、公务用车通讯补贴、福利费(生活补助)、救济金、抚恤金、工伤保险待遇等均免征个人所得税。

5、调整后,有老人和孩子的纳税人,如两孩家庭,每月可额外享受3000元的个税扣除额,全年累计可达36000元。若适用最高45%的边际税率,理论上可享受约62万元的个税减免。个税优惠政策的延期 全年一次性奖金个税政策延期至2027年12月31日。具体包括单独申报和综合申报两种税率表。

6、减免个税的条件是:子女教育。纳税人的子女正在进行全日制的学历教育,可以享受个税抵扣,全日制的学历教育是指9年义务教育、高中阶段教育、高等教育;继续教育。纳税人本人目前在进行学历继续教育,可以享受个税抵扣;大病医疗。

2024个体户新政策!个税低至0.25%,还可以不交税?

部分个体户甚至可以同时享受增值税和个人经营所得税的双免政策,无需缴纳税款。在优惠园区注册的个体户,季度销售额不超过30万、年销售额120万的,除了增值税免征外,个人所得税也可免征。

首先,小规模纳税人企业的增值税将从3%降低至1%,月销售额在10万以内、季度30万以内的个体户,甚至可以免征增值税。

在个人所得税方面,个体商户的个人所得税减半征收政策有所调整,年应征收纳税所得额的上限从100万提升至200万。不论是查账征收还是核定征收,个体商户均可享受此优惠政策,且可与其他现行政策叠加享受。此外,个体商户无需缴纳25%的企业所得税和20%的分红个税。

个人所得税方面,个体工商户的税负也有所减轻。个人所得税税减半政策提高至年应纳税所得额200万元,这意味着更多个体户可以享受税收优惠,且可与其他政策叠加。在税收优惠园区,如申请核定征收,个税甚至可以低至0.6%,加上增值税和附加税,整体税负控制在7%左右。2024年,各地税收扶持政策进一步升级。

个人所得税免征政策:对于年应纳税所得额不超过200万元的部分,个体工商户在现行优惠政策基础上,可以减半征收个人所得税。核定征收政策:部分地区税收园区还提供了核定征收政策,注册个体工商户,增值税1%,附加税0.06%,个税享受核定征收0.25%-0.8%,综合税率5%以内。

刚刚!15%个税免征!2023年执行!10月1日起,10万以下免征个税!

1、海南省实施个人所得税优惠政策,对在海南自由贸易港工作的高端人才和紧缺人才,其个人所得税实际税负超过15%的部分予以免征,自2023年1月1日起执行。享受优惠政策需满足条件:一个纳税年度内在海南自由贸易港累计居住满183天;收入达到30万元人民币(海南根据经济社会发展状况实施动态调整)。

2、号文主要涉及在海南自由贸易港工作的高端人才和紧缺人才,其个人所得税实际税负超过15%的部分,予以免征。该优惠政策执行期为4年,2020年1月1日起执行至2024年12月31日。

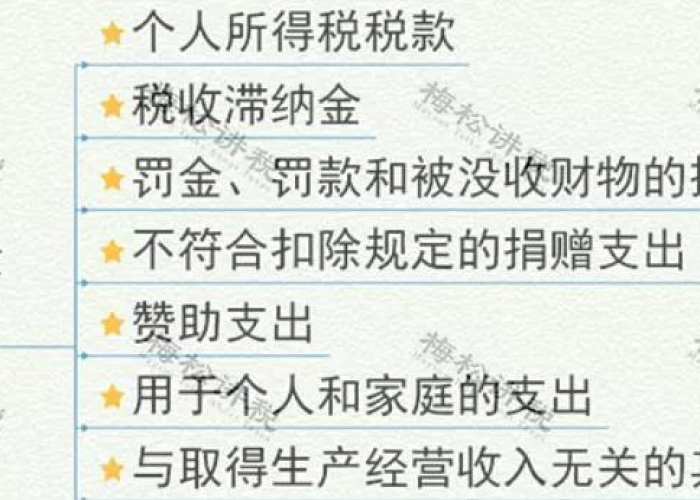

3、不属于工资薪金性质的补贴和津贴,如独生子女补贴、误餐补助等,不征税。 公务用车、通讯补贴在扣除一定公务费用后免税。 福利费和生活补助费,以及因工伤亡的抚恤金和丧葬补助金免税。 工伤保险待遇和“三险一金”(社保)缴纳与提取均免征个人所得税。

4、年个税起征点及扣除标准如下:解析 工资范围在5000-8000元之间的,个人所得税为3%。工资范围在8000-17000元之间的,个人所得税为10%。工资范围在17000-30000元之间的,个人所得税为20%。工资范围在30000-40000元之间的,个人所得税为25%。

5、个体户的核定征收税率根据月销售额的不同区间有所调整。以下是2023年的具体规定:当月销售额低于2万元时,无需缴税。 若销售额在2万至5万元,超出2万元的部分按照不超过2万元的个体户个税税率征收。 在5万元至10万元的月销售额范围内,超过2万元的那部分,税率为1%。

疫情下个税怎么交?

1、如果是个人给单位提供劳务,那么通过税局开票时,税局征收增值税,征收率3%(现在疫情期间,减按1%征收率),个人所得税则由单位代扣代缴。如果是个人销售给单位货物,那么通过税局开票时,税局征收增值税和个人所得税。增值税征收率3%(现在疫情期间,减按征收率1%)。个人所得税一般按照1%核定征收。

2、疫情期间可以通过网上提交申请来办理退税程序,在年收入未达到6万时,可以根据预缴的情况申请退税处理。纳税人因为平时扣除不足或未申请扣除等原因导致多预缴了税款,无论收入高低,无论退税额多少,纳税人都可以申请退税。即年度综合所得年收入额不足6万元,但平时预缴过个人所得税的。

3、通常来说是5月15日。具体规定如下:根据2019年11起实施的新个税法第四条规定:扣缴义务应该在发放资的次15内办理扣缴或预扣缴申报。也就是单位必须在上个15号前申报下个员的资个税。

发表评论

暂时没有评论,来抢沙发吧~