疫情税费减免(疫情税费减免政策截止时间)

21

2025-04-07

疫情期间税费会计分录做账方法如下: 增值税减免 会计分录:借:应交税费——应交增值税;贷:营业外收入——减免税额。 所得税减免 计提时会计分录:借:所得税费用;贷:应交税费——应交所得税。 缴纳时会计分录:借:应交税费——应交所得税;贷:银行存款。

因疫情减免税的会计财务处理分录如下:企业因疫情减免增值税:会计分录为:借:应交税费——应交增值税;贷:营业外收入——减免税额。企业所得税减免:计提时,会计分录为:借:所得税费用;贷:应交税费——应交所得税。缴纳税款时,会计分录为:借:应交税费——应交所得税;贷:银行存款。

借:应交税费——应交房产税贷:营业外收入/其他收益等注意:上述会计分录是企业在国家出台有关税收政策之前已全额计提的情况。如果企业在计提时就已考虑到减半政策,则可以直接按照减半后的金额计提和缴纳。

疫情期间免征房产税的会计分录如下:当企业因免征房产税而收到税费退回时:借:税金及附加——房产税贷:应交税费——应交房产税企业期末结转利润时:借:本年利润贷:税金及附加——房产税重点内容: 税金及附加科目用于核算企业经营活动发生的包括房产税在内的相关税费。

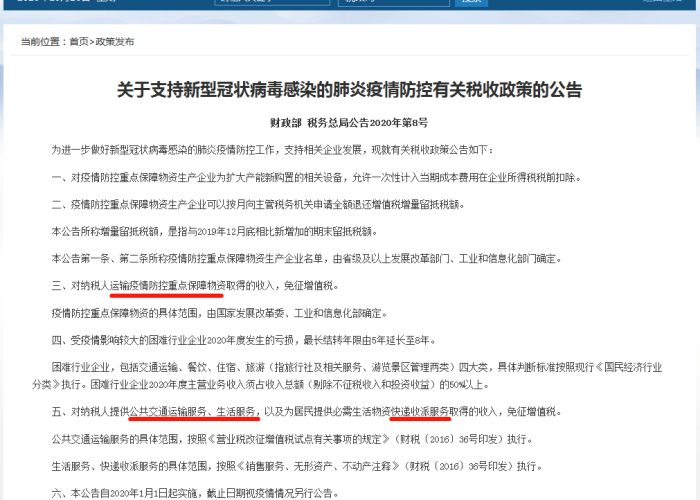

1、税费减免优惠政策 参与疫情防治工作者可免征个税。对于参与疫情防控的医务工作者及相关防疫人员,将发放一定的工作补助和奖金,并且所取得的补助及奖金都会免征个人所得税。捐赠新冠肺炎疫情物资可享受税费减免政策。

2、关于支持防护救治方面的税收减免优惠政策。其一,对于参加疫情工作者所取得的工作补助及奖金将免征个人所得税;其二,对于企业、单位所下发的有关预防新型肺炎病毒感染的药品、防护用品等实物,免除个人所得税。关于支持物资供应方面的税收减免优惠政策。

3、一)增值税增值税小规模纳税人免征增值税。享受主体:增值税小规模纳税人。优惠内容:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税,适用3%预征率的预缴增值税项目,暂停预缴增值税。享受条件:小规模纳税人适用3%的征收率或预征率。

1、疫情减免增值税的会计分录如下: 疫情期间小规模纳税人减免增值税且收入额超过增值税起征点时: 借:银行存款 贷:主营业务收入 贷:应交税费——应交增值税 此时,小规模纳税人按照实际计征的税额进行会计处理,减免部分体现在应纳税额的计算过程中,不单独进行会计分录。

2、减免时的会计分录: 借:应交税费——应交房产税 贷:营业外收入——减免税额 总结:疫情减免税收的会计分录处理需根据税种不同而有所区别,主要涉及应交税费和营业外收入的科目调整。增值税和所得税的减免处理方式有所不同,其他税费的减免则通常通过冲减应交税费和增加营业外收入来实现。

3、疫情税金减免涉及的会计科目主要包括以下几点:应交税费——应交增值税:该科目用于核算疫情期间减免的增值税。适用免税政策的一般纳税人和小规模纳税人在享受增值税减免时,应通过此科目进行会计处理。营业外收入——减免税额:当企业享受税金减免时,减免的金额应计入企业的营业外收入。

4、疫情期间税费会计分录做账方法如下: 增值税减免 会计分录:借:应交税费——应交增值税;贷:营业外收入——减免税额。 所得税减免 计提时会计分录:借:所得税费用;贷:应交税费——应交所得税。 缴纳时会计分录:借:应交税费——应交所得税;贷:银行存款。

5、若未享受减免:markdown借:应交税费——应交房产税 应交税费——应交土地增值税贷:银行存款 单位疫情期间房产税或土地增值税减免时: 若享受减免,则根据实际减免情况调整“税金及附加”或“应交税费”科目。通常情况下,减免部分无需进行会计处理,只需在报表中体现减免后的净额。

发表评论

暂时没有评论,来抢沙发吧~